Коэффициент дивидендного покрытия определяется как соотношение. Оценка доходности акции

Коэффициент выплат дивидендов – это один из ценных показателей для оценки стабильности и зрелости компании, а также о ее дивидендной политике. Наряду с данным показателем инвесторы оценивают коэффициент доходности акций. Это позволяет увидеть основные тенденции компании и оценить ее инвестиционную привлекательность.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Понятие показателя

Коэффициент выплат дивидендов – это один из наиболее простых для понимания показатель для оценки инвестиционной привлекательности ценных бумаг. Он показывает долю прибыли компании, которая идет на выплату дивидендов акционерам.

Этот показатель является одним из группы анализа качественных параметров акций. Он дает ценную информацию относительно дивидендной политики эмитента, а также о положении его дел.

Что показывает

Коэффициент выплат дивидендов показывает:

- уровень зрелости организации;

- дивидендную устойчивость.

Основной вывод, который можно сделать, оценивая значение данного коэффициента – это степень зрелости компании.

Чем она моложе, тем больше денег вкладывает в развитие, осваивая новые продукты и новые рынки. По этой причине данный коэффициент у таких компаний очень мал или даже равен нулю.

Как интерпретировать

Второй вывод, который будет интересен для акционеров – это оценка дивидендной устойчивости.

Интерпретация показателя:

- от 40% до 70% – оптимальное значение;

- менее 40% – невыгодно для инвестора;

- более 70% – невыгодно для организации.

Например, если коэффициент выплат дивидендов превышает 100%, то можно сказать, что компания выплатила больше денег, чем заработала. Уже значение от 70% говорит о рискованных выплатах, на которые уходит львиная доля прибыли.

В ближайшей перспективе организация, имеющая такой показатель, вынуждена будет сократить дивиденды или отказаться от их выплат. Но компании неохотно сокращают дивиденды и даже в плохие годы стараются не останавливать выплаты. В противном случае стоимость ценных бумаг упадет, что крайне нежелательно и негативно отразится на перспективах менеджмента.

Лучше всего инвестировать в акции тех предприятий, коэффициент выплат которых находится на уровне 40-70%. Если показатель выше, то следует оценивать тенденции деловой активности – они должны быть стабильными, что говорит о благополучии.

Динамика

Оценка динамики коэффициента выплат дивидендов может рассказать об уровне стабильности:

- постоянный рост данного показателя свидетельствует о стабильности и устойчивости эмитента;

- резкие колебания показателя говорят о наличие трудностей.

Именно рассмотрение показателя в динамике дает сделать выводы для долгосрочного инвестирования.

Расчет показателя выплат дивидендов

Формула для расчета коэффициента выплат дивидендов (DPR — Dividend Payout Ratio) может быть двух видов:

- DPR = Дивиденды/Чистая прибыль (1),

- DPR = Дивиденды на 1 акцию/Чистая прибыль на 1 акцию (2).

Пример расчета

Например, предприятие «Старт» произвело выплату дивидендов 4 раза за год по 0,4 доллара за акцию – за год получилось 0,4*4=1,6 долларов на акцию. За этот же отчетный год «Старт» получило чистую прибыль в размере 8 долларов на акцию. Применив вышеуказанную формулу, получим DPR=1,6 долларов/8долларов=0,2 или 20%.

Предприятие «Старт» выделило на распределение 20% от чистой прибыли, сохранив 80% для реинвестирования и прочих нужд. Акционеры получили всего 20 центов за каждый заработанный компанией доллар.

Видео: Фундаментальный анализ

Коэффициент выплат российских компаний

Для наглядного примера лучше всего взять компании одной отрасли и сравнить их показатели в части доли чистой прибыли, которая выделена на выплату акционерам.

Таблица – коэффициент выплат Башнефти, Газпрома, Сургутнефтегаза, Роснефти за 2015 год.

| Компания | Вид акции | Кол-во акций в обращении | Дивиденды на 1 акцию за 2015 год, р. | Выплачено дивидендов за 2015 год, млрд р. | Чистая прибыль по МСФО за 2015 год, млрд р. | Итого выплачено дивидендов по всем видам акций за 2015 год, млрд р. | Коэффициент выплат дивидендов за 2015 год |

| Башнефть | обык. | 147846489 | 164 | 24,25 | 58,2 | 29,1 | 50% |

| прив. | 29788012 | 164 | 4,89 | ||||

| Газпром | обык. | 23673512900 | 7,89 | 186,78 | 787,1 | 186,78 | 24% |

| Сургутнефтегаз | обык. | 35725994705 | 0,6 | 21,44 | 761,6 | 74,73 | 10% |

| прив. | 7701998235 | 6,92 | 53,30 | ||||

| Роснефть | обык. | 10598177817 | 11,75 | 124,53 | 355 | 124,53 | 35% |

Оптимальный показатель с точки зрения распределения прибыли имеет Башнефть, второй показатель у Роснефти.

Газпром имеет невысокий, но стабильный показатель за последние несколько лет. Сургутнефтегаз направляет ограниченное количество прибыли на распределение между акционерами, а в дальнейшем показатель может стать еще ниже.

Взаимосвязь реинвестирования и размеров дивидендов

Расчет коэффициента выплаты дивидендов дает понимание того, какую часть прибыли организация распределяет в виде дивидендов, в соотношении с той частью, которая удерживается для реинвестирования, уплаты долгов и накопления (нераспределенная прибыль).

Реинвестирование представляет собой процесс увеличения капитала, используя дополнительные вложения в него. Целью реинвестирования является достижение более высоких показателей прибыльности в будущем. Это способ финансирования проектов относят к самому дешевому для организации, так как она берет средства из внутреннего источника.

Для оценки применяют коэффициент реинвестирования, показывающий долю прибыли, которая не была выплачена акционерам в виде дивидендов, но направлена на развитие. Чем выше данные показатель, тем быстрее происходит рост собственного капитала. В дальнейшем это означает расширение возможностей для получения дополнительного дохода.

Отношение DPR и REP

Деньги, которые будут реинвестированы и дивиденды берутся из чистой прибыли. Чем больше компания решит реинвестировать, тем меньше останется денег на уплату дивидендов, и наоборот.

Формула для расчета коэффициента реинвестирования (REP – Retained Earnings Ratio) выглядит следующим образом:

- REP = Нераспределенная прибыль/Чистая прибыль.

Сумма двух коэффициентов, а именно выплат дивидендов (DPR) и реинвестирования (REP) составит 1 или 100%:

- DPR+ REP=1.

Поэтому коэффициент реинвестирования можно рассчитать таким образом:

- REP=1- DPR.

Коэффициент доходности акций по дивидендам

Для оценки доходности акций используют несколько видов коэффициентов дивидендной доходности:

- Номинальный;

- Текущий;

- Совокупный;

- Полный.

Первые два коэффициента наиболее просты в расчете:

- Кноминальный = годовой дивиденд на 1 акцию/Номинальная цена акции,

- Ктекущий = годовой дивиденд на 1 акцию/Текущая (рыночная) стоимость акции.

Два вышеописанных показателя можно сравнивать с подобными показателями других предприятий, а также друг с другом. Для расчета инвесторы используют именно текущую стоимость акций, так как номинальная стоимость довольно условна и не отображает реальной рыночной картины.

При продаже рассчитывают коэффициент совокупной доходности акций – отношение совокупного дохода к инвестированным средствам. Совокупный доход представляет собой сумму дивидендного дохода и дохода от курсовой разницы (курсовой доход).

Курсовой доход исчисляется как разница между стоимостью продажи и покупки акции. Инвестированные средства – это деньги, которые потраченные на приобретение данной акции.

Формула для расчета коэффициента совокупной доходности акций:

- Ксовокупный = (Дивиденды + (цена продажи – цена покупки акции))/Цена покупки акции.

- Наиболее полную картину дает коэффициент полной доходности акций:

где d – сумма дивидендов в определенном году, Pt – рыночная цена акции в t-том году (i=1,2,3…), Po – цена покупки акции, T – количество лет владения акциями.

Пример расчета

Например, акции были куплены за 130 рублей за штуку 1 сентября 2015 года, а 30 мая 2018 года проданы по 160 рублей за штуку. За это время были получены дивиденды в размере 12 рублей.

Таблица – пример расчета доходности акции.

* в качестве текущей цены в расчете использовалась цена продажи акции

Коэффициент дивидендной доходности акций российских компаний

В качестве примера выберем 4 российских нефтегазовых компаний.

Таблица – дивидендная доходность акций Башнефти, Газпрома, Сургутнефтегаза, Роснефти за 2015 год.

| Компания | Вид акции | Дивиденды за 2015 год, рублей | Цена акций на дату закрытия реестра акционеров | Дивидендная доходность акции |

| Башнефть | обыкновенная | 164 | 2704,93 | 6,06% |

| привилегированная | 164 | 1856,46 | 8,83% | |

| Газпром | обыкновенная | 7,89 | 139,90 | 5,64% |

| Сургутнефтегаз | обыкновенная | 0,6 | 31,84 | 1,88% |

| привилегированная | 6,92 | 34,20 | 20,23% | |

| Роснефть | обыкновенная | 11,75 | 329,05 | 3,57% |

Если акционерное общество обеспечивает себе прибыль, то акционеры могут рассчитывать на получение доли этой прибыли. Прибыль на акцию показывает, какая величина прибыли может быть теоретически распределена на каждую акцию, если общее собрание акционеров примет решение о распределении всей полученной прибыли. Она вычисляется по следующей формуле:

чистая прибыль после уплаты налогов число обыкновенных акций

Пример 32. Чистая прибыль после уплаты налогов равна 200000 руб., а число обыкновенных акций равно 5000. Определим прибыль на акцию.

Прибыль на акцию = (чистая прибыль после уплаты на- лоґов)/(число обыкновенных акций) = 200000/5000 =*

- 40 руб./акцию.

Так как целесообразнее большую часть полученной прибыли реинвестировать в бизнес, то обычно распределению в форме дивидендов подлежит только часть прибыли. Дивиденд на акцию вычисляется по следующей формуле:

Пример 33. Общая сумма дивидендов в примере 32 равна 100000 руб. Определим дивиденд на акцию.

Дивиденд на акцию = (общая сумма дивидендов)/(чис- ло обыкновенных акций) - 100000/5000 - 20 руб./акцию.

Задача 33. Общая сумма дивидендов в задаче 32 равна 90000 руб. Определить дивиденд на акцию.

Выплата дивидендов - это инструмент политики акционерного общества. В периоды низкой рентабельности акционерные общества объявляют очень высокие дивиденды. Это сигнал инвесторам, что нет поводов для беспокойства.

Коэффициент дивидендного покрытия позволяет оценить, насколько выплата дивидендов фактически подкреплена прибылями за этот финансовый период. Этот коэффициент показывает, сколько раз могли бы выплачиваться дивиденды на основании текущей прибыли. Коэффициент дивидендного покрытия вычисляется по следующей формуле:

Пример 34. Определим коэффициент дивидендного покрытия в примерах 32 и 33.

Коэффициент дивидендного покрытия - (прибыль на акцию)/(дивиденд на акцию) = 40/20 = 2.

Задача 34. Определить коэффициент дивидендного покрытия в задачах 32 и 33.

§ 9.1.2. Доход за счет роста рыночной стоимости акций

Выплачиваемый дивиденд нужно рассматривать в соотношении с денежными суммами, вложенными в акции. Важно следить за изменениями рыночного курса акций.

Коэффициент доходности дивидендов применяется для оценки прибыли от инвестирования в акции данного акционерного общества по сравнению с другими возможными вариантами. Коэффициент доходности дивидендов вычисляется по следующей формуле:

Из-за постоянных колебаний текущей рыночной цены акции коэффициент доходности дивидендов - это очень грубая оценка.

Пример 35. Текущая рыночная цена акции в примере 33 равна 200 руб. Определим коэффициент доходности дивидендов.

Коэффициент доходности дивидендов = (последний выплаченный дивиденд на акцию)/(текущая рыночная цена акции) - 20/200 = ОД (= 10%).

Задача 35. Текущая рыночная цена акции в задаче 33 равна 300 руб. Определить коэффициент доходности дивидендов.

Курс акции может колебаться в зависимости от результатов хозяйственной деятельности акционерного общества и степени доверия, которое внушает рынку будущее данного акционерного общества. Степень доверия к акционерному обществу можно выяснить с помощью показателя отношения курса акции к прибыли на акцию, который вычисляется по следующей формуле:

Высокая величина этого показателя говорит о доверии рынка к данному акционерному обществу, что стимулирует инвесторов приобретать акции данного акционерного общества (то есть способствует повышению курса акций).

Пример 36. В примерах 32 и 35 определим отношение курса акции к прибыли на акцию.

Отношение курса акции к прибыли на акцию - (курс акции)/(прибыль на акцию) = 200/40 * 5.

Задача 36. В задачах 32 и 35 определить отношение курса акции к прибыли на акцию.

ществуют два основных источника долгосрочного финансирования предприятия:

- инвестиции собственников предприятия (акции, нераспределенная прибыль);

- долгосрочная ссуда.

Источник: Просветов, Г. И.. Финансовый менеджмент: Задачи и решения: Учебно-методическое пособие. - М.: Издательство РДЛ,. - 376 с.. 2005 {original}

Еще по теме § 9.1. ИНВЕСТИЦИОННЫЕ КОЭФФИЦИЕНТЫ § 9.1.1. Прибыли и дивиденды:

- 4.1. Суммы начисленных налогоплательщиком дивидендов и других сумм прибыли после налогообложения

- 5.4. Обложение дивидендов НДФЛ 5.4.1. Выплата дивидендов деньгами

- 4.1. Формирование цены акции, прибыли и дивиденды. ММ-парадокс. Риск и ограничние риска. Финансовый риск. Хеджирование. Опционы и контракты на финансовам рынке

Если оценка финансовой обеспеченности необходима инвесторам более для уверенности в сохранении своих инвестиций, чем в том, что инвестиции принесут доход, то оценка доходности инвестиций (акций) охватывает и этот аспект. Более того, раскрыть инвестору информацию не только о надежности, но и о доходности его вложений – и есть цель анализа доходности акций. В целом же оценка доходности акций является индикатором доходности инвестиций, их привлекательности.

Данный вид анализа актуален для акционерных предприятий (корпораций), зарегистрированных на фондовых биржах, где котируются акции. И, поскольку доходность акций определяется двумя составляющими – дивидендами , которые они обещают приносить их держателю, и разницей курсовой стоимости продажи и покупки акций, то и анализ доходности акций проводится с двух разных позиций:

- дивидендов и

- с позиций заинтересованности в получении курсовых доходов при перепродаже акций.

Поэтому на базе данных только финансовой отчетности можно провести анализ доходности акций как средства получения регулярных платежей (дивидендов), но если акции рассматриваются как средство получения курсовых доходов , такой анализ не может быть проведен без дополнительной информации, основанной на рыночных котировках.

Финансовый отчет дает сведения о прошлом, его уже не поправить, поэтому для инвестора, ожидающего курсовой доходности, необходима «живая», рыночная информация. Но такого рода информация (прогноз) часто основывается не столько на количественных (просчитываемых) предположениях, сколько на предположениях качественных, проще говоря – интуитивных, а иногда и провокативных. Поэтому, несмотря на существование множества различных методик расчета ожидаемой доходности акций, мы не будем на них останавливаться, – автор считает это делом неблагодарным. Тем более что в круг задач, очерченных настоящей работой, рассмотрение методик расчета ожидаемых показателей не входит; мы анализируем показатели финансовой отчетности.

Ниже приведены шесть наиболее распространенных критериев оценки доходности акций. Расчет первых трех коэффициентов основывается на данных бухгалтерского баланса и данных о количестве акций в обращении, три следующих же требуют информации о рыночных котировках. Располагая всей необходимой информацией (как о количестве акций и их разновидностях, так и о рыночных котировках), аналитик без труда подставит в приведенные ниже формулы необходимые значения.

Основные критерии оценки доходности акций

- Прибыль на акцию.

Этот показатель в значительной степени влияет на рыночную цену акций. Представляет собой отношение чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к общему числу обыкновенных акций:

Па – прибыль на акцию

П – прибыль

Ка – количество акций. - Коэффициент покрытия дивиденда.

Показывает, сколько раз могли бы выплачиваться дивиденды из полученной в отчетном периоде прибыли:

Пд – покрытие дивиденда

П – прибыль

Д – сумма дивидендов. - Дивидендный выход.

Другое название – коэффициент выплаты дивидендов

. Отражает долю прибыли, выплачиваемой акционерам в качестве дивидендов:

Дв = Да/Па

Дв – дивидендный выход

Да

Па – прибыль на акцию.С этим показателем тесно связан коэффициент реинвестирования прибыли, отражающий ее долю, направленную на развитие деятельности предприятия. Сумма значений показателя дивидендного выхода и коэффициента реинвестирования прибыли равна единице (что закономерно, ибо все, что не роздано – то осталось на предприятии).

- Ценность акции.

Этот показатель служит индикатором спроса на акции данного предприятия, показывая, как много согласны платить инвесторы в данный момент на каждый рубль прибыли на акцию:

Ца = Рца/Па

Ца – ценность акции

Рца – рыночная цена акции

Па – прибыль на акциюПри анализе этого показателя в динамике относительно высокий его рост указывает на то, что инвесторы ожидают более быстрого роста прибыли данного предприятия по сравнению с другими.

- Дивидендная доходность акции.

Характеризует долю возврата на капитал, вложенный в акции предприятия. Определяется путем деления дивиденда на последнюю зарегистрированную в день закрытия биржи цену:

Дда = Да/Рца

Дда – дивидендная доходность акции

Да – дивиденд, выплачиваемый по акции

Рца – рыночная цена акции. - Коэффициент котировки акций.

Этот коэффициент, подобно показателю ценности акции, служит индикатором спроса на акции данного предприятия, показывая, готовы ли потенциальные акционеры дать за акции цену, превышающую бухгалтерскую оценку капитала, приходящегося на акцию, или нет (если найденный коэффициент больше единицы – ответ положительный):

Ка = Рца/Уца

Ка – коэффициент котировки акций

Рца – рыночная цена акции

Уца – учетная (книжная) цена акции

Книжная цена акции характеризует долю собственного капитала, приходящегося на одну акцию. Она складывается из номинальной стоимости акции, доли эмиссионного дохода (накопленной разницы между рыночной ценой акций в момент их продажи и их номинальной стоимостью) и доли накопленной и вложенной в развитие предприятия прибыли.

Методика расчета показателей доходности акций

| № п/п | Наименование показателя | Определение показателя |

|---|---|---|

| 1 | 2 | 3 |

| 1. | Среднегодовое количество простых акций | Средневзвешенное количество простых акций, находящихся в обращении в течение периода |

| 2. | Скорректированное среднегодовое количество простых акций | Средневзвешенное количество простых акций, находящихся в обращении, скорректированное на количество простых акций, которые могут быть выпущены в обращение вследствие конвертирования других финансовых инструментов в простые акции |

| 3. | Базовая прибыль (убыток) на одну простую акцию | Определяется делением чистой прибыли (убытка), принадлежащего держателям простых акций (за вычетом дивидендов, начисленных держателям привилегированных акций), на средневзвешенное количество простых акций, находящихся в обращении в течение отчетного периода: |

| 4. | Скорректированная чистая прибыль (убыток) на одну простую акцию

(«разводненный» показатель – прим. авт.) |

Определяется делением чистой прибыли на скорректированное (вследствие вероятного конвертирования разбавляющих потенциальных простых акций в простые акции) среднегодовое количество простых акций, находящихся в обращении в течение периода:

При этом размер дивидендов по привилегированным акциям также принимается в расчет в скорректированном виде, поскольку некоторые из привилегированных акций также могут быть конвертированы в простые. |

| 5. | Дивиденды на одну простую акцию (реальный показатель рентабельности инвестиций – прим. авт.) |

Определяется делением общей суммы объявленных по результатам периода дивидендов на количество простых акций, по которым дивиденды выплачиваются. |

Изменения в обращении акций, которые принимаются во внимание при расчете средневзвешенного показателя простых акций, возникают в момент:

- выплаты дивидендов простыми акциями;

- дробления акций;

- обратного дробления (консолидации акций).

Обратное дробление – это объединение акций. К обратному дроблению прибегают, как правило, в случаях снижения рыночной стоимости акций до уровня, который ниже их номинальной стоимости. Обратное дробление – это способ, позволяющий продавать акции по цене ниже номинала без изменения номинала.

Среднегодовое количество простых (обыкновенных) акций рассчитывается на базе данных количественного учета движения таких акций по формуле:

А – количество акций, которые находились в обращении в течение отчетного года n-е количество дней;

Т – количество дней;

365 – количество дней в отчетном году.

Таким образом, пользователи финансовой отчетности получают полную информацию о рентабельности своих инвестиций. В данной части Отчета эта информация представлена в двух возможных вариантах: вероятно лучший результат (строка 3 таблицы) и вероятно худший результат (строка 4). Есть в этом расчете и третий вариант – реально полученный результат (строка 5).

При этом следует обратить внимание, что показатель строки 5 принципиально отличается от показателей строк 4 и 3 и является несравнимым с ними, поскольку в последнем варианте к расчету принимается не вся сумма чистой прибыли, а только та ее часть, которая зарезервирована на выплату дивидендов. В строке 5 приводится показатель дивиденда на акцию, а в строке 3 – показатель прибыли на акцию.

Это процент прибыли, выплачивающийся акционерам в виде дивидендов.

Рассчитывается так:

или так:

Предположим, компания XYZ определила четыре квартальных выплаты дивидендов в размере $ 0,25 за акцию каждая. Это означает, что общие выплаты годовых дивидендов составляют $ 1,00 за акцию. За тот же период, XYZ получила чистую прибыль в размере $ 10 за акцию. Используя приведенную выше формулу, коэффициент выплаты дивидендов в компанию XYZ равен:

$ 1 / $ 10 = 10%

Другими словами, компания XYZ распределила 10% чистой прибыли в виде дивидендов и сохранила оставшиеся 90% для других операционных нужд.

Подробнее о коэффициенте выплаты дивидендов

Коэффициент выплаты дивидендов дает представление о том, сколько денег компании выплачивается акционерам, по отношению к деньгам, которые компания удерживает на руках для реинвестирования в развитие, погашения задолженностей или накопления денежных резервов . Эти средства, удерживаемые компанией, называют нераспределенной прибылью .

Как интерпретировать коэффициент

Самое главное, что показывает коэффициент выплаты дивидендов - это уровень зрелости компании. К примеру, молодые, ориентированные на рост компании, стремятся расшириться, разрабатывают новые продукты и выходят на новые рынки, поэтому, большую часть прибыли они реинвестируют в свое развитие. Коэффициент выплаты дивидендов у таких компаний очень низкий или вообще нулевой.

Коэффициент выплаты также полезен для оценки дивидендной устойчивости. Компании крайне неохотно сокращают дивиденды, так как это может привести к снижению стоимости акций и плохо отразиться на возможностях менеджмента. Если коэффициент выплат компании превышает 100%, это означает, что компания выплачивает больше денег, чем зарабатывает, и, скорее всего, будет вынуждена снизить или прекратить выплаты по дивидендам. Однако, это не всегда так. Компания может пережить плохой год, не останавливая выплат, и зачастую это выгодно самой компании.

Долгосрочные тенденции при оценке коэффициентов выплат дивидендов также имеют значение. Постоянно растущий коэффициент может свидетельствовать о стабильном и устойчивом положении компании, а частые колебания коэффициента могут означать, что компания имеет какие-либо проблемы на данном этапе жизненного цикла.

Коэффициенты выплат дивидендов предоставляют ценную информацию о дивидендной политике компании, а также помогают определить, являются ли эти выплаты достаточно стабильными. В примере выше с компанией XYZ, коэффициент в 10% означает, что акционеры получили только десять центов за каждый доллар, заработанный компанией. В этом случае, компания генерирует достаточную прибыль, чтобы поддерживать эту относительно скромную компенсацию.

Дивиденды зависят от отрасли

Выплаты дивидендов широко варьируются в зависимости от отрасли, поэтому, коэффициенты выплат дивидендов полезно сравнивать в рамках конкретной отрасли. Инвестиционные фонды недвижимости (REITs) , например, юридически обязаны распределять, по меньшей мере 90% своей прибыли между акционерами, так как эти фонды пользуются специальными налоговыми льготами. Общие товарищества с ограниченной ответственностью (MLP) , как правило, также имеют высокие коэффициенты выплат.

Дивиденды не являются единственным способом выплаты вознаграждений акционерам, поэтому коэффициент выплат не всегда показывает полную картину. Дополненный коэффициент выплат включает в себя выкуп акций и рассчитывается путем сложения дивидендов с выкупом акций и деления полученной суммы на чистую прибыль за тот же период. Если результат слишком высок, это может указывать на желание компании повысить цену акций в ущерб реинвестированию и долгосрочному экономическому росту.

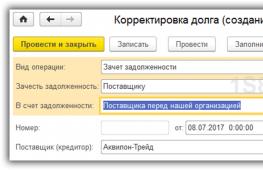

Коэффициент покрытия дивидендов – значимый для инвесторов индикатор, который показывает, насколько стабильными будут выплаты дивидендов в выбранной ими корпорации. Его рассчитывают на базе сведений публичной отчетности – форм №2 и №4. Показатель рассчитывается только по обыкновенным акциям, поскольку по привилегированным дивиденд выплачивается даже в неблагоприятные годы. Нормативное значение Dividend cover ratio равно 2.

Вкладывая средства в акции компании, инвесторы должны точно знать, какую прибыль им принесет каждый размещенный в уставном капитале рубль. Для того, чтобы оценить перспективы финансового благополучия бизнеса, применяется один из самых прозрачных индикаторов, который определяется на основании сведений публичной отчетности.

Коэффициент покрытия дивидендов (Dividend cover ratio - DCR, КПД) - это финансовый показатель, который определяет, сколько раз в течение финансового года корпорация была готова выплатить дивиденд по акциям обыкновенного типа, при условии, что источником выплат служит прибыль после уплаты налогов. Он имеет некоторое сходство с коэффициентом покрытия инвестиций, однако более точно характеризует выгоду, которую получат акционеры.

Справка! Высокое значение показателя свидетельствует о том, что даже при неблагоприятной ситуации во внешней среде корпорация выплатит акционерам их дивиденды. Кроме того, скорее всего, она наращивает нераспределенную прибыль для расширения деятельности в будущем.

Общий коэффициент покрытия рассчитывается с учетом дивиденда по обыкновенным акциям, поскольку по привилегированным акциям выплаты будут осуществляться даже в самые неблагоприятные для компании годы.

Справка! Сведения для определения КПД можно взять из публичной финансовой отчетности - отчета об изменении капитала (Ф. №4) и отчета о финансовых результатах (Ф №2). В связи с этим рассчитать их может любой потенциальный инвестор корпорации, желающий приобрести ее акции.

Формула расчета коэффициента покрытия дивидендов

Оценку финансовой стабильности корпорации и перспектив ее развития на базе DCR способен провести любой инвестор, имеющий под рукой финансовую отчетность корпорации. Для расчета потребуются такие сведения:

- прибыль до уплаты налогов (стр. 2300 Ф. №2);

- дивиденды к выплате (стр. 3327 Ф. №4).

Справка! Для получения более точного результата используются сведения отчетности за предыдущий финансовый год. При наличии сомнений КПД рассчитывается за несколько предыдущих лет для выявления динамики его изменений.

В общем виде формула расчета Dividend cover ratio выглядит следующим образом:

КПД = ПДУН / ДВ, где

ПДУН - прибыль корпорации до налогообложения;

ДВ - дивиденды к выплате.

Важный момент! Если у компании существенная доля капитала представлена привилегированными акциями, то из прибыли сначала вычитаются дивиденды по ним, а затем остаток делится на дивиденды по обыкновенным акциям. Информация о численности привилегированных акций и размере фиксированного дивиденда по ним.

Прикладной вариант формулы, выраженной через строки финансовой отчетности (Письмо Минфина России от 19 декабря 2006 г. № 07-05-06/302), выглядит так:

КПД = стр. 2300 (Ф. №2) / стр.3327 (Ф. №4)

Нормативное значение индикатора

Общее нормативное значение показателя покрытия дивидендных выплат - не менее 2. При таком раскладе прибыль до налоговых выплат должна в 2 раза превышать суммарный размер дивиденда по обыкновенным акциям.

Важный момент! КПД существенно отличается от отрасли к отрасли, а также может зависеть от размеров предприятия, оттого важно сравнивать его не с нормативом, а с аналогичным показателем лидеров отрасли.

Однозначное решение об инвестициях нельзя принимать на основании одного лишь результата расчета коэффициента, поскольку:

- низкое значение может говорить о том, что компания вложила средства в расширение бизнеса;

- высокое значение зачастую показывает, что корпорация направляет на дивиденды лишь малую долю чистой прибыли.

Примеры расчета коэффициента

Для того чтобы разобраться в тонкостях расчета DCR, стоит рассмотреть его определение на примере двух российских корпораций из одной отрасли - производство минеральных удобрений:

- ОАО «ФосАгро»;

- ОАО «Еврохим».

Вывод! Компания «ФосАгро» ныне занимает лидирующее положение в отрасли и отличается растущим показателем коэффициента покрытия дивидендов. Это свидетельствует о перспективности вложений в акции корпорации. Хотя в 2015-2017 гг. фактический показатель был ниже нормативного.

Вывод! В 2015 году показатель КПД компании «Еврохим» превысил нормативное значение, однако в последующие годы он сокращался. Такая ситуация служит неблагоприятным сигналом для инвесторов - финансовое положение компании ухудшается, а вероятность уплаты дивидендов в неблагоприятные годы становится все более сомнительной.

Анализ DCR двух компаний одной отрасли показал, что инвесторам более выгодно размещать средства в акциях «ФосАгро». Его показатели за три года хоть и ниже нормативного, но отличаются растущей тенденцией.

Детальный процесс использования формулы расчета индикатора представлен на образце , оформленном в табличном редакторе Excel.